資産形成は、将来に渡って安定した生活を送るために欠かせないものです。日々の業務に追われ、興味はあるものの、なかなか資産形成について考えたり、情報収集をしたりする時間がないという方もいるのではないでしょうか。

資産形成は、短期間で一気に増やすのは非常に難しく、長期的な視点で考えることが必要とされる分野です。

「資産形成と言っても、一体何から始めていいのかよくわからない」

「年を重ねたときに、安定した生活を送るために今から資産について考えたい」

と考えている医師向けに、今回は資産形成を考える時期や代表的な形成手段について解説します。

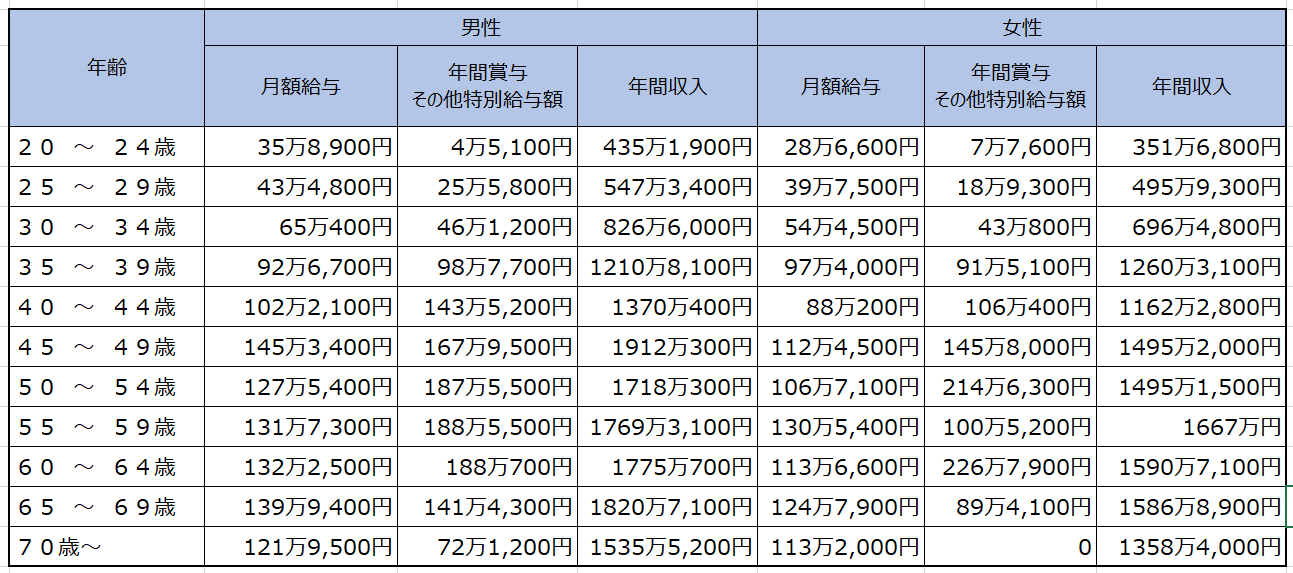

1.勤務医の年代別給与はどれくらい?

医師として定年と言われる年代まで勤務した場合、得られる給与はどれくらいでしょうか。厚生労働省の「令和4年賃金構造基本統計調査」によると、10名以上が勤務している医療機関やクリニックで支給されている平均月給与が上記の表です。(開業医は除く)

あくまでも平均値のため、勤務する病院がある地域や規模・診療科よって金額の増減はありますが、30代以降は賞与を含めると年収ベースで1,000万円以上となります。

男性医師に比べ、女性医師の金額が低い理由は、ワークライフバランスを重視し、当直の少ない診療科に属する人が多いことが挙げられます。

また、育児や介護との両立で勤務時間をセーブしている人もいるため、勤務時間や深夜勤務手当が男性医師に比べて少ないことが考えられます。

●出典:厚生労働省「令和4年賃金構造基本統計調査」

●参考:「医師の生涯年収を診療科・年齢別などあらゆる角度から徹底解剖!」

2.資産形成はいつからはじめるといいのか

資産形成をスタートするタイミングは、いつがいいのでしょうか。おすすめの時期とその理由について説明します。

2-1.医師臨床研修制度を終えて勤務が安定する頃から考える

医師臨床研修制度を終え、所属診療科で一人前として扱われる頃から資産形成を考えるのがおすすめだと言えます。理由は、医師臨床研修制度の期間中は覚えることも多く、医師として将来のキャリア基盤を整えることを優先しなければならないからです。

また、医師臨床研修制度の期間中は給与が医師の一般的な水準より抑えられているため、資産形成にまわすことができるお金がそこまで多くないこともあります。

まずは、医師臨床研修制度を無事に終えて診療科の戦力となってから、今後の資産形成を考えるのがいいのではないでしょうか。

2-2.資産形成は、短期間では難しい

資産を短期間で増やすのは非常に困難が伴います。

全く方法がないわけではありませんが、短期で資産を増やそうとする行為はハイリスク・ハイリターンなものが多く、資産そのものを目減りさせてしまったり、逆に損失を出してしまったりする危険も考えられるからです。

また、医師の給与が今の水準を維持し続けられる保証はありません。現在は医師不足ですが、今後日本の人口減少などが進行して勤務環境が変わるかもしれません。また、医学部の定員調整や、社会保障費の増大で診療点数の抑制といった国の政策変更が医師の給与に影響を及ぼす可能性も考えられます。

2-3.将来のライフスタイル変化を見据えた長期的視点が必要

一般的に、医師が一番お金を貯めやすいのは、医師臨床研修制度を終えた頃から家族を持つまでの若い時期だと言われています。

結婚や子どもの誕生で家族が増えたり、子どもの成長に伴って教育費がかかり始めたりすると、家族への支出が優先となります。

また、住宅購入や親の介護でお金が必要になるなど、ライフステージの変化が起こりやすい30代~50代は資産形成にまわせるお金の余裕が少なくなる時期もあるでしょう。

年齢を重ねれば、自分自身が病気になるリスクが上がるだけでなく、親の介護などでフルに働けない時期が出てくるかもしれません。「今後も今と同じ水準で資産形成にお金をまわせるとは限らない」と考えて計画することが大切ではないでしょうか。

3.資産形成の主な手段

バブル経済が崩壊するまでは、金融機関に預金しておけば利息である程度増えました。しかし、現在は銀行の預金金利は非常に低く、能動的に資産を増やすための努力が必要な時代です。ここでは、資産形成でよく挙げられるものについて解説します。

3-1.iDeCo

iDeCo(イデコ)は別名「個人型確定拠出年金」と呼ばれ、確定拠出年金法に基づいて実施されている制度です。公的な国民年金や厚生年金・共済と違い、私的な年金という位置づけです。

そのため、加入は自由にできます。掛金を準備し、運用方法を選んで準備した掛金を運用していきます。掛金と運用益を合計した金額を給付として受け取りますが、国も「公的年金制度の補完」として位置付けており、掛金・運用益・給付の受け取りには税制上の優遇措置を設けて積極的に推進しています。

老後に受け取ることを前提としているため、病気など何かあった時の緊急的な対応という点では換金性は乏しくなります。しかし、公的年金制度に不透明性が高まっている今だからこそ、加入を考えてみてはいかがでしょうか。

●参考:iDeCo公式サイト

3-2.つみたてNISA

NISAも、資産形成の手段としてよく聞くと言葉です。

一般的に株式や投資信託を行うと、お金として受け取るためには売却益と配当の2つの方法がありますが、その際に税金(約20%)が課税されてしまいます。

NISAは「非課税口座」とも呼ばれており、この口座内で毎年一定の範囲内で購入した株や投資信託といった金融商品から得られる配当などの利益に税金がかからない制度です。

イギリスで運用されている「ISA(Individual Savings Account=個人貯蓄口座)」を参考に日本版ISAとして創設されました。

銀行口座のように、いくつも開設できるわけではなく1人1口座となっています。NISAには3種類の口座があり、開設できるのはどれか一つです。

この制度については、たびたび法改正がされており、「令和5年度税制改正の大綱等」でも2024年以降のNISA制度の抜本的拡充・恒久化について打ち出されているため、今後の動きを注視しておくといいでしょう。

●参考:金融庁NISA特設ウェブサイト

3-3.国債や株式

国債や株式も代表的な資産形成手段の一つになっています。

国債は、日本政府など国が発行する債券のことです。円建てのもの、ドルやユーロなどの外貨で取引が行われる外債などいくつかの種類があります。

日本国債の場合は、利率は銀行に預けるよりは高いものの、株式などで受け取れる配当に比べると低い傾向があります。その代わり、初心者でも安全に資産を形成しやすい手段です。

外国債の場合は、為替などの影響を受けるため、初心者にはあまりおすすめできるとは言いづらいですが、興味があれば調べてみることをおすすめします。

株式は、国内株式と外国株式の2種類があります。

民間企業は、会社の事業を運営するにあたり、資金が必要です。その資金を調達するための方法の一つが株式と呼ばれています。

株式を購入するには、証券会社に口座を開設し、証券取引所に上場(公開)しているものの中から自由に選び、購入します。2022年3月末で、約3,800社が上場・公開しています。

外国株式は、海外の会社が発行している株式ですが、日本国内の証券会社を通じて購入が可能です。

3-4.純金やプラチナなどの貴金属積立

金やプラチナ・銀などを毎月決まった金額で購入し、積み立てていく方法です。

特に、金の価格は高騰を続けていて、日本で取引される金価格は2023年5月10日に9,794円/1gとなり、過去最高金額となりました。

最近ではリサイクルショップなどで「金・プラチナ高価で買い取ります」と呼びかけるケースも増えており、家に眠っていた貴金属を売ると思わぬ高値になることもあります。

貴金属の積立は金がよく知られていますが、プラチナ・銀も少ないながら取り扱っている貴金属会社も存在します。

3-5.不動産投資

不動産投資は、マンションやアパートの一室やビル・マンションなどを建物ごと所有して、賃貸収入を得る方法です。建物以外にも、所有する土地を貸したり、駐車場にして貸したりするケースもあります。

物件を見極める目が必要で、知識が乏しい人にとってはハードルが高い資産形成かもしれません。また、建物ごと所有するには、金融機関からお金を調達することもできますが、ある程度の資金を準備するのが一般的です。

自分自身で物件を管理するのは大変なため、管理会社や住宅メーカーに委託する方が多く、家賃収入から一定の委託管理費を差し引いた金額が収入となります。

4.副業を始めるのも一案

すきま時間に他の収入源を持つことも、資産を増やす手段となります。負担が少ない副業を紹介します。

4-1.非常勤としてアルバイトをする

他の医療機関やクリニックで、非常勤としてアルバイトをしている医師少なくありません。診療科にもよりますが、週1回~月2回程度の勤務でいい場合もありますので、根気よく希望条件で探してみるといいのではないでしょうか。

4-2.産業医

産業医も、常勤ではなく非常勤で募集するケースがあります。勤務回数などの条件は、企業によって違いますので、アルバイトとして勤務できるところを探してみると、いい企業と出会えるかもしれません。

4-3.予備校の講師

医師国家試験対策の予備校で、自らの臨床経験を伝えたり、試験対策を教えたりする講師として勤務することも可能です。オンライン・通学両方のコースを解説している予備校もありますので、調べてみてはいかがでしょうか。

4-4.医療系メディアや書籍の監修

医療系のオウンドメディアや書籍・記事では、権威性を持たせるために医師が監修するケースが増えています。顔や名前を出すことが基本的な条件です。

記事を執筆するケースもありますが、大半は記事の内容をチェックして誤りがないことを確認するのが主な作業となります。他の副業よりは金額が低めですが、家や職場で空き時間にできる自由度の高い副業だと言えそうです。

5資産形成を進める上で心掛けておきたいポイント

5-1.担当者の言葉を鵜呑みにしない

銀行や証券会社・保険会社などの担当者は、自社にとって有利な内容の商品をすすめてくる傾向が見られます。そのため、すすめられた商品が必ずしも私たちにとっていいものとは限らず、リスクが高いものもあるかもしれません。

魅力的に思ってもすぐに判断することは避け、信頼できる第三者に客観的な意見を求めてみてはいかがでしょうか。

5-2.ファイナンシャルプランナーに相談して客観的なアドバイスを得る

ファイナンシャルプランナーは、相談者の人生におけるライフプランや計画に応じた提案ができる幅広い金融知識を持った専門家です。

転職をはじめ、結婚・子どもの誕生などでライフステージが変わった時、住宅購入や教育費・老後資金といった長期的な資産形成や返済について広い視点からアドバイスを受けることができます。

また、生命保険・損害保険の加入や必要な保障についても、結婚・子どもの誕生・住宅購入といった節目に相談することも可能です。信頼できるファイナンシャルプランナーを見つけ、定期的に相談してみるといいのではないでしょうか。

5-3.分散させてリスクを軽減する

何か1つの資産形成手段に一極集中させると、国際情勢の変化などによって金融市場が急激に乱高下した際、大きなダメージを負いやすくなります。

例えば、2022年に起こったロシアによるウクライナ侵攻では、穀物やエネルギー資源価格の上昇が世界の金融市場に大きな影響を及ぼしています。

日本では、急激な円安が進行し、物価や光熱費上昇などにつながりました。これらの物価上昇は、企業コスト増で業績に影響し、株価などにも反映されています。

リスクの度合いによって複数の方法に分け、資産形成の手段をバランスよく持っておくと市場が急激な変化に見舞われてもダメージを抑えることができるでしょう。

6.まとめ

医師が資産形成を考える上で、考え始めたい時期や長期的な視点が必要な理由・代表的な形成手段や気を付けたいポイントについて解説しました。

資産形成は豊かな人生のために必要ですが、リスクも伴うため、慎重に取り組みたい分野です。

必要に応じて、信頼できる人たちの意見も取り入れながら資産形成していけることを願っています。

弊社の協力企業が運営する”医師資産形成.com”では医師の皆様の資産形成コンサルタントとして

結果に責任を持ちながら一緒に歩み続ける質の高いサポートを信念としております。是非お気軽にご相談下さい

↓こちらをクリック

-scaled.jpeg)